04.11.2021

La finanza comportamentale a Cité Gestion

Se nel 2010 il numero di banche era pari a 163, nel 2021 ne sono rimaste soltanto 96. Il numero di banche private in Svizzera è in calo a causa della riduzione dei margini e della necessità di economie di scala. Infatti, nel 2020 i margini operativi hanno subito un ribasso dell’83%. Il quadro per i gestori patrimoniali indipendenti è simile, soprattutto per quelli senza massa critica. La redditività del settore ha inoltre subito l’impatto dei tassi di interesse negativi. Tuttavia, la raccolta netta nelle banche private svizzere ha raggiunto i livelli più alti dal 2010, attestandosi a 94,5 miliardi di CHF con un aumento del 3,3% nel 2020.

In momenti come questi, si tende a trascurare l’elemento più importante del nostro business: le esigenze del cliente. Una persona che dispone di un certo patrimonio e sceglie di affidarlo a un gestore patrimoniale svizzero ha un lungo elenco di esigenze e aspettative, ma un rendimento corretto per il rischio e una asset allocation che produca gli esiti attesi sono quasi sempre punti imprescindibili.

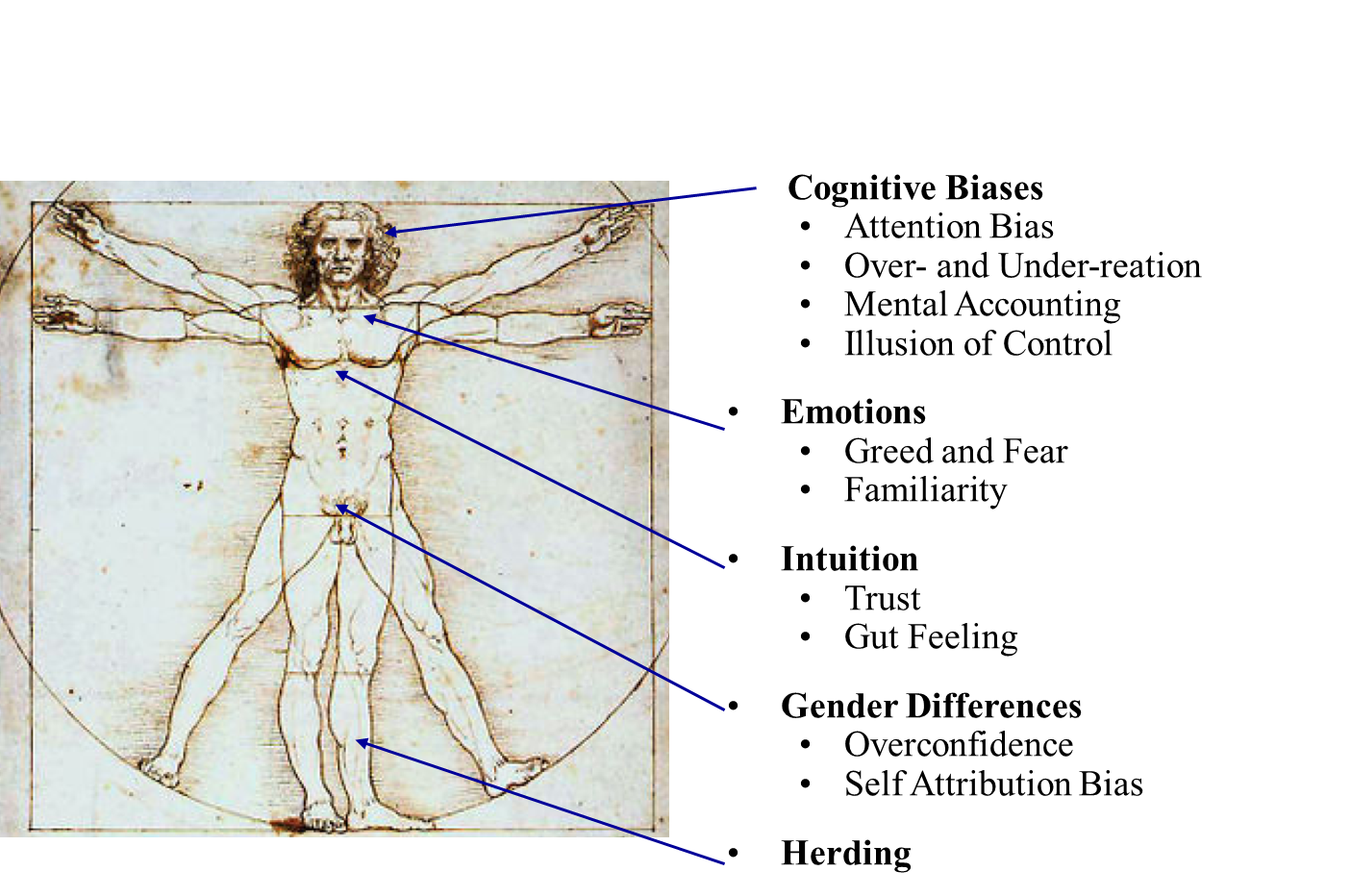

Esistono diversi modi per raggiungere e migliorare i risultati legati a queste esigenze fondamentali. Tra i fattori principali va citata la consapevolezza di come la psicologia umana può influire in modo negativo sulle decisioni di investimento. Integrare i concetti della finanza comportamentale può aiutare ad affrontare questo problema.

La finanza comportamentale offre un approccio alternativo alla finanza standard. Mentre la finanza standard presuppone che gli investitori siano razionali e che i mercati siano efficienti, in base alla finanza comportamentale, gli investitori sono semplicemente “normali”, non razionali, e i mercati non sono sempre efficienti, anche se sono difficili da battere. Il comportamento degli esseri umani è spesso caratterizzato da fattori psicologici ed emotivi. Molti di questi fattori portano a decisioni di investimento subottimali che possono influire negativamente sui ritorni del portafoglio. Un esempio ben noto è la teoria del prospetto, secondo cui gli individui adattano il comportamento che assumono in condizioni di rischio alla situazione contingente. Un celebre esperimento condotto da Kahneman e Tversky nel 1979 e successivamente confermato da molte altre esperienze ha dimostrato che le persone tendono a evitare il rischio in caso di guadagno e a ricercarlo in caso di perdite. I partecipanti all’esperimento hanno preferito un piccolo guadagno sicuro in una situazione orientata al profitto e hanno scelto l’alternativa più rischiosa in una situazione orientata alla perdita.

Nel 2021, Cité Gestion ha concluso un progetto sulla finanza comportamentale assieme al dipartimento di banking e finance dell’università di Zurigo sotto la supervisione del professor Thorsten Hens. L’obiettivo del progetto era verificare l’esistenza di tendenze comportamentali nel nostro processo di investimento e, in caso affermativo, determinarne l’eventuale impatto negativo sul rendimento del portafoglio.

Cité Gestion ha fornito all'università di Zurigo dati relativi al periodo compreso tra febbraio 2019 e febbraio 2021. Utilizzando questi dati, i ricercatori hanno rilevato la presenza di una serie di tendenze comportamentali statisticamente significative nelle decisioni di investimento prese a Cité Gestion. Lo studio ha poi verificato se il coinvolgimento di consulenti, valutato in relazione alla tipologia di mandato (solo esecutivo, di consulenza o discrezionale), e la propensione degli investitori al rischio, misurata in relazione al profilo di rischio (conservativo, moderato e aggressivo), influiscono sulla presenza di tali bias comportamentali.

Sono stati rilevati a Cité Gestion diversi bias comportamentali ben noti, tra cui sicurezza eccessiva, comportamento adattativo, bias attentivo e bias di affinità. La sicurezza eccessiva, per esempio, viene misurata in termini di rotazione di un dato portafoglio. Una rotazione maggiore indica che la persona che prende le decisioni di investimento si sente eccessivamente sicura perché opera molto sul mercato. Un maggiore volume di scambi è indice di convinzione, perché la persona che investe è propensa a stanziare un capitale maggiore in un unico investimento. Un esempio di bias di affinità si ha, per esempio, quando un portafoglio presenta una proporzione notevole di investimenti nel “paese di origine”, una situazione solitamente nota come “home bias”.

Il bias della sicurezza eccessiva presente nelle decisioni di investimento a Cité Gestion ha avuto solo un modesto impatto negativo sui rendimenti complessivi. Tuttavia, il bias di affinità che si manifesta in portafogli con home bias ha un costo elevato in termini di prestazioni; infatti, nel caso di account con home bias maggiore l’inferiorità del rendimento è stata statisticamente significativa. Infine, portafogli ben diversificati, ovvero il contrario di portafogli con posizioni importanti e home bias, hanno ottenuto rendimenti migliori rispetto a portafogli meno diversificati. Abbiamo pertanto appreso che è possibile migliorare le prestazioni evitando le tendenze comportamentali che portano a home bias e scarsa diversificazione.

L’esito dello studio ha anche dimostrato che i portafogli, che sono gestiti da consulenti professionisti, hanno risentito meno della “sicurezza eccessiva” in forma di “convinzione” e di “scarsa diversificazione": tali portafogli presentavano minore rischio di concentrazione, ad es. posizioni importanti su singoli titoli, e una migliore diversificazione rispetto ai portafogli gestiti dai clienti in autonomia. Da un lato, il coinvolgimento di un consulente si è rivelato positivo per i rendimenti del portafoglio. Dall’altro, abbiamo appreso che il coinvolgimento di un consulente porta a un “home bias” maggiore nella scelta dei titoli, influendo in modo negativo sui rendimenti. Resta ancora da vedere se quest’ultimo aspetto è valido anche per periodi di tempo più lunghi.

A Cité Gestion, abbiamo utilizzato i risultati di questa ricerca accademica per migliorare il nostro processo di investimento e ridurre l’impatto negativo delle tendenze comportamentali sui rendimenti di portafoglio. Per rispondere ai bias di “sicurezza eccessiva” e “scarsa diversificazione”, abbiamo deciso di aumentare il numero di consulenti di investimento. Visto il numero crescente di clienti che richiedono consulenze sugli investimenti, era necessario aumentare il numero di investment specialist a Cité Gestion. Per ridurre l’“home bias”, che aumenta con il coinvolgimento dei consulenti, abbiamo creato modelli di portafoglio che presentano la stessa diversificazione globale, indipendentemente dalla valuta di base, e con una tendenza a investimenti piuttosto passivi. L’obiettivo di questi portafogli è evitare l’“home bias” e fornire a consulenti e clienti una soluzione di asset allocation altamente diversificata.

Infine, se lo studio condotto dall’università di Zurigo ha rilevato l'esistenza di diverse tendenze comportamentali presso Cité Gestion, ha anche dimostrato che le perdite subite da Cité Gestion a causa di tali tendenze comportamentali sono inferiori rispetto a quelle di altri gestori patrimoniali.

Lo studio delle tendenze comportamentali nel nostro processo di investimento non è che un esempio dei modi in cui ci impegniamo al massimo per migliorare il servizio che forniamo ai nostri clienti. L’esistenza di un’offerta perfetta e senza eguali per clienti con patrimoni personali è un’illusione. Tuttavia, chi non impara e non si migliora è sicuramente destinato a “rimanere indietro”.

Nonostante i tempi difficili, Cité Gestion è riuscita a mantenere una crescita stabile. In meno di tre anni, i patrimoni che ha in gestione si sono quasi triplicati, raggiungendo i 5,5 miliardi di CHF. Con i suoi 80 dipendenti, la società continua ad assumere e investire nel futuro migliorando continuamente il proprio processo di investimento.

Altri articoli

24.03.2025

Ian Hauri e Felix Svensson x Cité Gestion

Siamo orgogliosi di continuare a sostenere Ian Hauri e Felix Svensson, due giovani talenti svizzeri che continuano a progredire e a brillare nelle loro rispettive discipline.

Leggere tutto04.03.2025

The Swiss Experience x Cité Gestion

Siamo stati lieti di accogliere gli operatori legali brasiliani a Ginevra nell'ambito di The Swiss Experience. Un ricco scambio di opinioni su questioni finanziarie e transfrontaliere, che ha rafforzato i legami tra Svizzera e Brasile !

Leggere tutto20.02.2025

EFG International x Cité Gestion

Siamo lieti di annunciare che Cité Gestion sta unendo le forze con EFG Group, il 6° gruppo di private banking in Svizzera, previa approvazione della FINMA.

Cité Gestion agirà come entità indipendente, mantenendo il proprio nome, la propria governance e i propri team. Sarà rafforzata dalla portata e dalle capacità globali di EFG, che le consentiranno di accelerare la propria crescita.

Leggere tutto13.02.2025

GPM SA x Cité Gestion

Dopo oltre 15 anni di impegno nei confronti dei loro clienti, desideriamo ringraziare Catherine de Steiger e Imad Ghosn, ex soci di GPM SA, per aver scelto noi per continuare il loro lavoro.

Siamo ansiosi di fornire lo stesso supporto ai loro clienti e auguriamo loro il meglio per il futuro.

Leggere tutto