04.11.2021

Estudo sobre finança comportamental na Cité Gestion

Segundo um recente estudo realizado pela KPMG e pela Universidade de St. Gallen, há uma concentração cada vez maior no setor de bancos privados na Suíça. Prova disso é que, dos 163 bancos que operavam em 2010, restavam apenas 96 em 2021. Essa diminuição do número de bancos privados deve-se sobretudo a dois fatores: margens menores e necessidade de realizar economias de escala. Em 2020, 83% dos bancos registraram queda nas margens operacionais. O quadro é mais ou menos o mesmo no caso dos gestores patrimoniais independentes, em especial os que não têm massa crítica. A rentabilidade do setor também foi afetada pelas taxas de juros negativas. Vale ressaltar, porém, que em 2020 o capital fresco injetado nos bancos privados da Suíça atingiu seu mais alto patamar desde 2010, registrando CHF 94,5 bilhões, ou seja, um aumento de 3,3%.

Nessas horas, é muito comum esquecermos o ponto de partida de tudo o que fazemos: as necessidades do cliente. Uma pessoa economicamente privilegiada que decide confiar seus ativos a um gestor patrimonial privado tem uma longa lista de necessidades e expectativas que dependem de sua situação individual. Mas alguns itens fazem parte da lista de praticamente todos os clientes: um bom rendimento em relação ao risco da carteira e uma alocação de ativos que produza os resultados esperados.

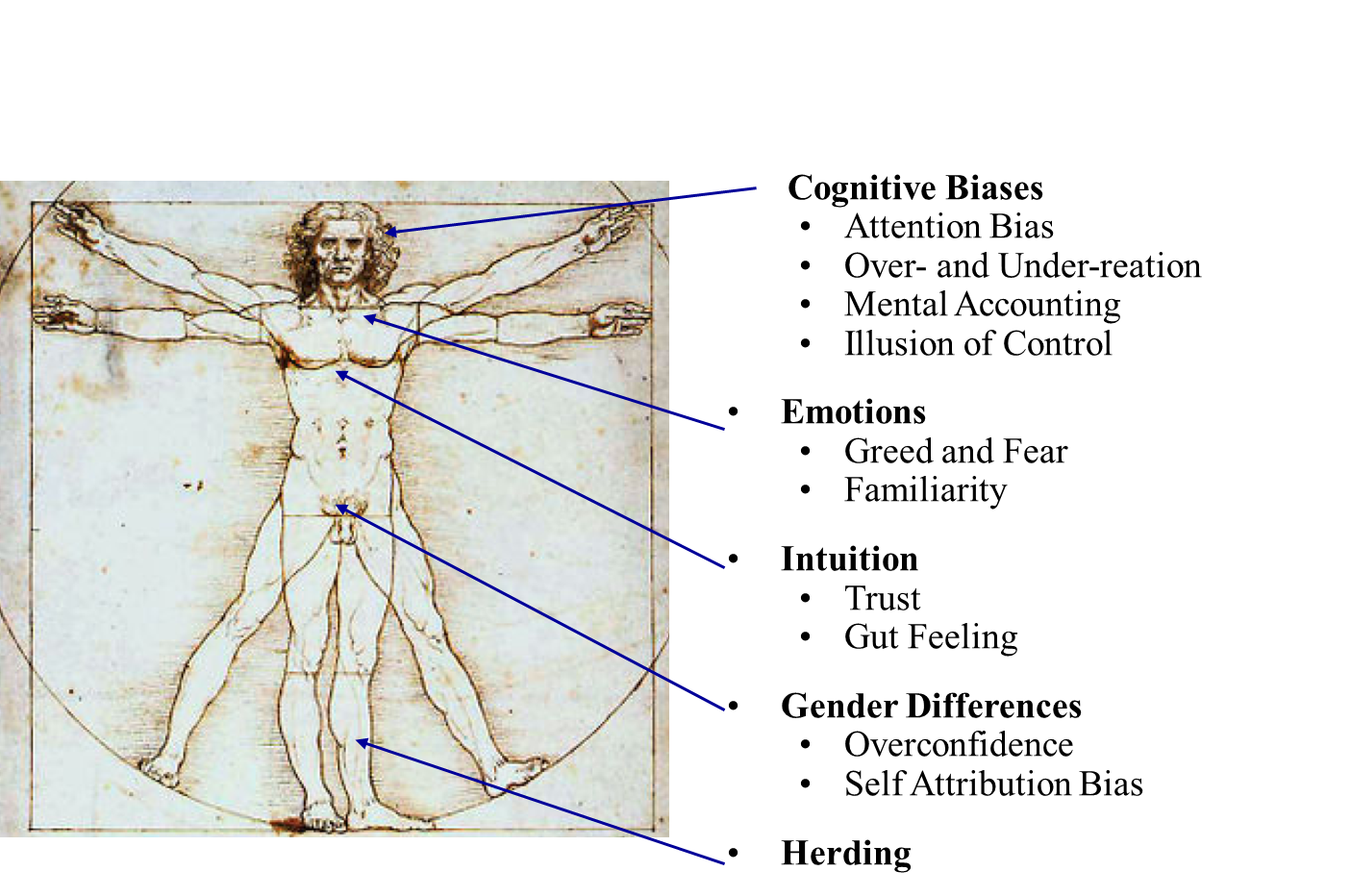

Existem várias formas de atender a essas exigências fundamentais e até superar as expectativas. Um fator importante e digno de menção é a percepção de como a psicologia humana pode afetar negativamente as decisões relativas aos investimentos. Para lidar com esse problema, pode ser útil integrar o conceito de finança comportamental.

A finança comportamental oferece uma visão alternativa à finança tradicional. Enquanto a finança clássica parte do princípio de que os investidores são entes racionais e que os mercados são eficientes, para a finança comportamental os investidores são seres “normais” – e não racionais – e os mercados nem sempre são eficientes, embora seja difícil fazer melhor do que eles. O comportamento humano é geralmente influenciado por fatores psicológicos e emocionais. Muitos desses fatores conduzem a decisões de investimento abaixo do ideal, o que pode afetar negativamente a rentabilidade das carteiras de ativos. Um exemplo notório é a chamada Teoria da Perspectiva, segundo a qual as pessoas costumam adaptar seu comportamento em função do risco envolvido em cada situação. Uma experiência famosa realizada por Kahneman e Tversky em 1979 – e confirmada posteriormente por muitas outras experiências – mostrou que os indivíduos apresentam aversão ao risco em relação aos ganhos e atração pelo risco em relação a perdas. Os participantes da experiência optaram por um ganho pequeno, mas seguro, quando uma situação apresentada era orientada para o lucro; no entanto, escolheram uma alternativa mais arriscada quando a situação era focada na perda.

Em 2021, a Cité Gestion participou de um projeto de finança comportamental com o Departamento de Banco e Finanças da Universidade de Zurique, coordenado pelo Professor Thorsten Hens. O objetivo do estudo era identificar eventuais vieses comportamentais no processo de investimento e, caso esses vieses comportamentais existissem, saber se eles tinham um impacto negativo na rentabilidade das carteiras de ativos.

A Cité Gestion forneceu à Universidade de Zurique uma série de dados cobrindo o período entre fevereiro de 2019 e fevereiro de 2021. Com base nas informações coletadas, os pesquisadores identificaram, nas decisões sobre investimentos tomadas na Cité Gestion, uma série de vieses comportamentais estatisticamente significativos. Em seguida, o estudo verificou se a existência desses vieses comportamentais era influenciada pelo grau de envolvimento do consultor. Esse parâmetro foi medido pelo tipo de mandato (unicamente de execução, de consultoria ou discricionário), bem como pela propensão ao risco demonstrada pelos investidores, avaliada em função do perfil de risco (conservador, equilibrado, de crescimento).

A pesquisa evidenciou vários vieses comportamentais bem conhecidos, entre os quais o excesso de confiança, o comportamento adaptativo, o viés de atenção e o viés de afinidade. O excesso de confiança, por exemplo, pode ser medido pela rotatividade de uma determinada carteira. Quando essa rotatividade é alta, o profissional responsável pelas decisões de investimentos geralmente se sente confiante demais, o que se traduz no grande volume de transações. Ou seja, o valor elevado das transações é um sinal de “firme convicção” por parte da pessoa que faz os investimentos, o que costuma levá-lo a aplicar um volume maior de capital num único investimento. Já o viés de afinidade acontece, por exemplo, quando uma carteira contém uma grande proporção de investimentos no país de origem do investidor, por isso muitas vezes essa situação é chamada de “viés de origem”.

O viés de excesso de confiança detectado nas decisões de investimento da Cité Gestion tiveram apenas um ligeiro impacto negativo nos rendimentos globais. Em contrapartida, o viés de afinidade – presente nas carteiras em que foi identificado um viés de origem – gerou um custo elevado em termos de desempenho: estatisticamente, as contas que apresentaram viés de origem mais alto tiveram uma rentabilidade consideravelmente menor. Inversamente, as carteiras mais diversificadas, ou seja, com posições menos altas e menor viés de origem, tiveram retorno melhor do que as carteiras menos diversificadas. Com isso, aprendemos que é possível melhorar o desempenho se evitarmos vieses comportamentais que resultam em menor diversificação e preferência por investimentos motivados por afinidade.

O estudo mostrou também que as carteiras gerenciadas por consultores profissionais sofriam menos de “excesso de confiança” (manifestado na forma de “firme convicção”) e de “pouca diversificação”: nas mãos dos profissionais, essas carteiras apresentavam menor risco de concentração – por exemplo em um único título – e maior diversificação do que as carteiras administradas pelos próprios clientes. Por um lado, a gestão por um consultor mostrou-se positiva para a rentabilidade das carteiras. Por outro lado, constatamos que a gestão por um consultor pode levar a um maior viés de origem na seleção dos títulos, gerando impacto negativo para a rentabilidade. Resta saber se os efeitos deste viés são efêmeros ou, ao contrário, duradouros.

A Cité Gestion decidiu então utilizar os resultados dessa pesquisa acadêmica para melhorar os processos de investimento e reduzir o impacto negativo dos vieses comportamentais sobre a rentabilidade das carteiras. Para combater os vieses de “excesso de confiança” e “ausência de diversificação”, o primeiro passo foi aumentar o quadro funcional do setor de consultoria em investimentos. Diante do número crescente de clientes em busca de orientação para investimentos na Cité Gestion, era necessário adaptar o número de especialistas em gestão financeira. Para minimizar o “viés de origem”, que é maior quando há afinidade por parte do consultor, criamos modelos de carteiras que apresentam a mesma diversificação global, independentemente da moeda de base, com uma dinâmica de investimento considerada mais passiva. O objetivo dessas carteiras é evitar o viés de origem e oferecer aos consultores e aos clientes uma solução de alocação de ativos altamente diversificada.

Por fim, embora o estudo realizado pela Universidade de Zurique tenha identificado a existência de vários vieses comportamentais na Cité Gestion, ele também mostrou que a empresa perde menos dinheiro do que outros gestores de ativos em razão desse tipo de viés.

A reflexão sobre vieses comportamentais em nossos processos de investimento é apenas um exemplo do constante empenho da Cité Gestion para oferecer os melhores serviços a seus clientes. Seria ilusório anunciar uma oferta perfeita e inigualável de serviços patrimoniais destinados a clientes privados. No entanto, quem não se esforça para aprender e melhorar ficará definitivamente para trás.

Apesar destes tempos difíceis, a Cité Gestion conseguiu crescer de maneira contínua. Os ativos sob gestão totalizaram CHF 5,5 bilhões, o que significa que praticamente triplicaram em menos de três anos. Com 80 funcionários, a empresa continua a contratar novos profissionais e a apostar no futuro por meio de um processo de melhoria contínua dos investimentos.

Mais artigos

14.10.2025

Nombramiento de un nuevo Socio en Cité Gestion

Temos o prazer de anunciar a nomeação de Bertrand Dayer como sócio.

Leia mais07.10.2025

Cité Gestion e EFG International: juntos somos mais fortes!

Conforme comunicado anteriormente em fevereiro e após a aprovação da FINMA, temos o prazer de anunciar o fechamento da transação entre a Cité Gestion e a EFG International.

Leia mais18.09.2025

E se a gestão de ativos em vários bancos pudesse ser simples, eficiente e flexível?

Graças à nossa colaboração com a Wize, concretizámos esta visão e aumentámos ainda mais a liberdade dos clientes.

Assista ao vídeo para saber mais sobre a nossa experiência única e integrada de multireservas!

Leia mais15.09.2025

Um novo capítulo na carreira, encontros humanos valiosos, trabalho árduo e presença crescente nos meios de comunicação...

Conheça mais pessoalmente John Plassard, Sócio e Responsável pelos Investimentos, bem como a sua paixão pela economia, na entrevista conduzida por Olivier Wurlod para a AGEFI, Nouvelle Agence Économique et Financière.

Leia mais10.09.2025

Bem-vindo, Lutz Lemke!

Temos o prazer de anunciar a chegada de Lutz Lemke como Consultor Sénior de Investimentos na Cité Gestion.

Leia mais03.09.2025

Qual o futuro dos gestores independentes e dos pequenos bancos na praça financeira de Genebra e da Suíça?

Para fazer face à pressão regulamentar, aos elevados custos fixos e à concorrência das grandes estruturas, o segredo reside na agilidade, numa proposta de valor única (USP) de elevado valor acrescentado e na abertura à inovação tecnológica.

Descubra a análise de John Plassard, sócio e diretor de estratégia de investimento da Cité Gestion, publicada na revista Bilan Magazine, da autoria de Philippe Lugassy.

Leia mais