07.05.2021

“Sell in May and go away”? Le statistiche dicono di no.

Ora che siamo agli inizi di maggio e che, dopo 6 mesi di rialzi, l’indice S&P 500 ha raggiunto picchi storici, il detto è sulla bocca di tutti, quindi abbiamo deciso di verificare se maggio riflette una certa stagionalità delle correzioni di mercato.

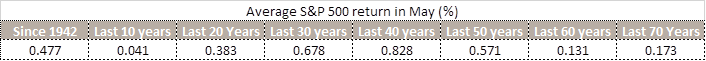

Ovviamente, la risposta dipende dalle finestre e dal numero di osservazioni considerate. Se prendiamo l’indice S&P 500 dal 2010 in poi, compreso il terribile -8,2% del 2010 che occupa il venticinquesimo posto nella classifica delle peggiori prestazioni mensili di S&P dal 1942, il rendimento medio del mese di maggio è pari a -0,7%. Ma perché dovremmo considerare nello specifico una finestra di 11 anni, specialmente quando i rendimenti medi di S&P 500 a maggio negli ultimi 10 anni (e maggio 2010 non è incluso nella nostra osservazione) sono al +0,04%?

Perché la statistica permette di dimostrare qualsiasi cosa, dipende solo dal punto di vista adottato...

Più concretamente, non riusciamo a trovare nessuna stagionalità legata al mese di maggio.

Guardando al rendimento medio di S&P 500 a maggio dal 1942 e a diverse finestre definite, l’unica conclusione a cui è possibile giungere è che il mercato, nel lungo termine, continua a salire, anche a maggio.

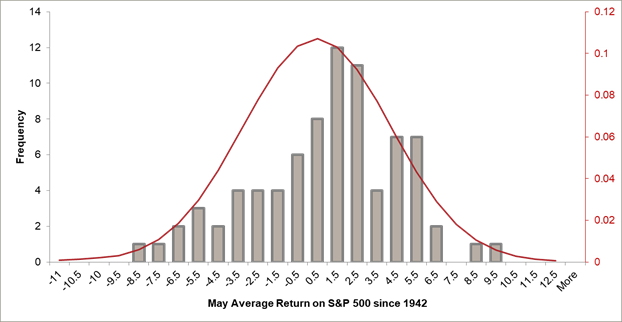

L’analisi statistica che parte dal 1942 dimostra che, in termini di frequenza, un rendimento positivo a maggio è ancora più probabile. Tuttavia, ci sono declini nella storia della borsa, quindi abbiamo tentato di analizzarne l’eventuale stagionalità e ampiezza.

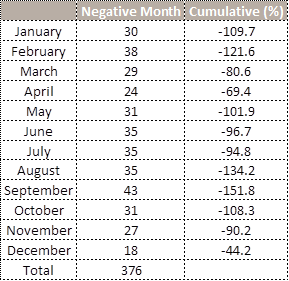

Dal 1942 fino ad aprile 2021, l’indice S&P 500 è sceso, su base mensile, 367 volte in oltre 953 mesi di osservazioni. La distribuzione e i rendimenti cumulativi per mese sono i seguenti:

Le statistiche e la distribuzione tendono a confutare la tesi “Sell in May and go away”, indicando che questa non si conferma nel tempo. Tuttavia, gli investitori potrebbero imbattersi in qualcosa riguardo alla tesi:

“Sell in September and...” (“vendere a settembre e...”).

Altri articoli

18.02.2026

Intelligenza artificiale: l'inizio di un ciclo?

La storia economica dimostra che le vere rivoluzioni industriali non sono definite dalla tecnologia in sé, ma dall'entità degli investimenti che generano.

Leggere tutto12.02.2026

Benvenuti a Reto Taborgna, Michel Ehrenhold e Stefan Müller!

Siamo lieti di annunciare l'arrivo di Reto Taborgna in qualità di COO & Business Risk Manager, Michel Ehrenhold in qualità di Responsabile Legale e Stefan Müller in qualità di Vice Responsabile di supporto al private banking presso Cité Gestion.

Leggere tutto09.02.2026

Forum Horizon 2026 – momenti salienti dell'evento

Di fronte alle turbolenze economiche globali, quale rotta seguire per la Svizzera?

Ritorno sul Forum Horizon 2026, tenutosi il 29 gennaio 2026 all'IMD di Losanna.

03.02.2026

Kevin Warsh alla Fed: una presa di potere o un ripristino della credibilità?

La nomina di Kevin Warsh a prossimo presidente della Federal Reserve ha suscitato reazioni violente da parte dei mercati, ma anche diffusi malintesi.

Leggere tutto26.01.2026

Benvenuto a Norma Hedinger!

Siamo lieti di annunciare l’arrivo di Norma Hedinger come banchiera presso Cité Gestion.

Leggere tutto21.01.2026

Intelligenza artificiale in medicina: il punto di svolta è arrivato.

Cinque anni fa, l’IA in medicina sembrava una promessa. Oggi sta diventando un’industria.

Leggere tutto