09.10.2020

Qual é o preço do risco com a chegada iminente das eleições americanas?

Ninguém duvida de que uma eleição presidencial nos Estados Unidos constitua um risco para os mercados financeiros. Uma boa maneira de quantificar o risco inerente ao atual pleito é analisar as projeções relativas à volatilidade implícita, antes e depois das eleições.

Para fazer essa análise, o índice VIX, que mede a volatilidade das opções das ações que compõem o S&P 500, parece ser um bom termômetro.

Observando a curva do VIX, os títulos com vencimento em novembro estão sendo negociados atualmente por um preço 1,5% superior aos que vencem em dezembro, refletindo o risco que os investidores correm imediatamente após a eleição (em 3 de novembro), em comparação com a situação no mês seguinte.

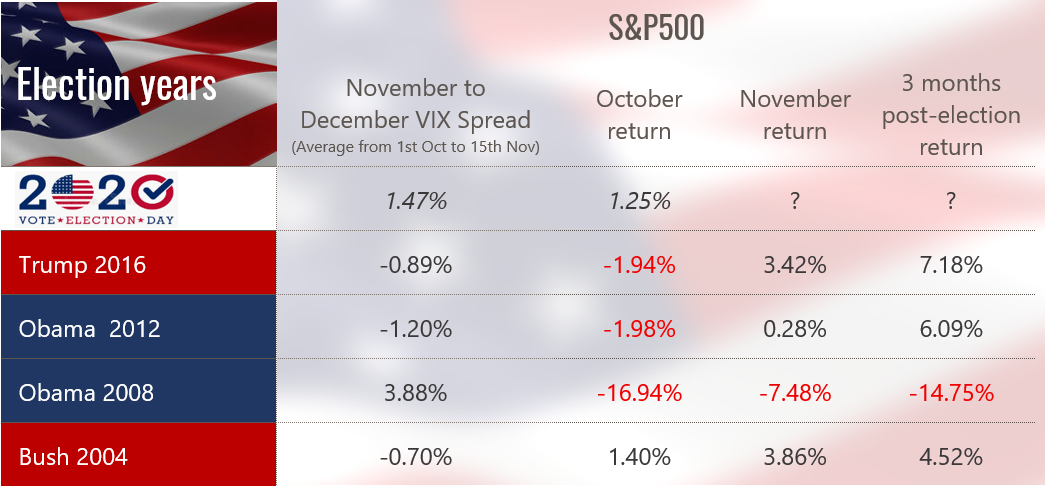

Embora a diferença de 1,5% evidencie um risco implícito maior no período em torno e logo depois da eleição, ela não quantifica o nível de risco absoluto. Para ampliar a perspectiva de análise, examinamos a diferença média do índice VIX de novembro-dezembro, dos dias 1° de outubro a 15 de novembro, em cada ano eleitoral desde 2004.

Com exceção da eleição americana ocorrida durante a grande crise financeira de 2008, quando a volatilidade à vista registrava um nível estruturalmente mais alto do que a de contratos com vencimento em um, dois e três meses, a diferença entre os índices VIX de novembro-dezembro raramente era positiva. De fato, nas eleições de 2004, 2012 e 2016, o VIX de novembro nunca foi superior ao de dezembro.

Ao analisar a rentabilidade dos títulos S&P de outubro, de novembro e de três meses após a eleição, constatamos que, do ponto de vista dos mercados financeiros, é muito difícil tirar conclusões sobre o impacto da eleição para presidente dos Estados Unidos. Excluindo mais uma vez a eleição durante a crise de 2008, a única conclusão simples e direta a que se pode chegar é que, a partir de 2000, as eleições americanas tiveram um impacto positivo no índice S&P 500 um mês e três meses após o resultado.

Mas, então: como explicar que desta vez o risco seja maior? Acreditamos que o acréscimo de 1,5% no índice de volatilidade de novembro em relação ao de dezembro reflita provavelmente um único risco: se Joe Biden vencer, o atual presidente Donald Trump talvez não aceite o resultado. Aliás, essa impressão ganhou mais força depois do primeiro debate entre os candidatos na televisão.

Para concluir, a análise histórica mostra que os mercados financeiros podem perfeitamente se adaptar a um presidente republicano ou democrata, mas são incapazes de tolerar a ausência de presidente a partir de 4 de novembro.

Mais artigos

01.04.2025

Nomeação de quatro novos sócios da Cité Gestion

Temos o prazer de anunciar a nomeação de Alberto Cervantes, Matija Jankovic, José Prieto e Claude Salvador como Sócios. Os seus percursos profissionais exemplares, a sua paixão e o seu sentido de serviço encarnam o espírito empreendedor que cultivamos na Cité Gestion.

Leia mais24.03.2025

Ian Hauri e Felix Svensson x Cité Gestion

Orgulhamo-nos de continuar a apoiar Ian Hauri e Felix Svensson, dois jovens talentos suíços que continuam a progredir e a brilhar nas suas respectivas disciplinas.

Leia mais04.03.2025

The Swiss Experience x Cité Gestion

Tivemos o prazer de receber profissionais do direito brasileiros em Genebra como parte da The Swiss Experience. Uma rica troca de pontos de vista sobre questões financeiras e transfronteiriças, fortalecendo os laços entre a Suíça e o Brasil !

Leia mais20.02.2025

EFG International x Cité Gestion

Temos o prazer de anunciar que a Cité Gestion está a unir forças com o Grupo EFG, o 6º maior grupo bancário privado da Suíça, sujeito à aprovação da FINMA.

A Cité Gestion actuará como uma entidade independente, mantendo o seu nome, governação e equipas. Será reforçada pelo alcance e capacidades globais do EFG, que lhe permitirão acelerar o seu crescimento.

Leia mais